••• Von Christian Novacek

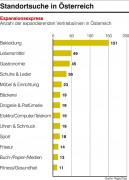

WIEN. „Die Rewe International AG setzt auch 2016 weiterhin ihren Fokus auf qualitative Expansion und nachhaltigen Filialbau”, heißt es auf medianet-Anfrage aus der Rewe-Zentrale. Branchenkenner lesen zwischen den Zeilen: Die Zeiten der quantitativen Expansion sind vorbei. Dies bestätigt eine Umfrage von RegioData, wo die Conclusio einer Befragung unter 800 Filialisten lautet: „Die Expansionsabsichten liegen heuer weiterhin stark unter dem Niveau der letzten zehn Jahre.” Rewe-VD Volker Hornsteiner hat bereits bekannt: „Ich muss nicht um jeden Preis mehr als 1.000 Billa-Filialen eröffnen!”

Die gebremste Expansionslust der Großen dürfte mit ein Grund dafür sein, dass sich Filial-Pakete aus der Zielpunkt-Insolvenz zögerlich verkaufen. Immerhin: Die Abwicklung des Handelsformats mit fehlendem USP brachte unerwartete Player ins Rampenlicht. Zum Beispiel die türkische Supermarktkette Etsan, die von derzeit 18 Standorten in Wien auf 26 einen kräftigen Expansionsschritt tätigt. Oder die Bio-Supermarktkette denn's. Die meinen auf Anfrage: „Es wurden Anträge für sieben ehemalige Zielpunkt-Standorte bei der Bundeswettbewerbsbehörde eingereicht.” Hinzu kommt ein Standort in Linz, der aber unter die Rubrik Eigenexpansion fällt.

In expansionsfreudigeren Handelszeiten wäre das Verschwinden eines Players vom Kaliber 229 (Standorte) anders vor sich gegangen; da hätten sich die Großen wie Spar oder Rewe schwuppdiwupp drüber hergemacht – sowohl bei der Konsum-Pleite 1995 als auch beim Meinl-Rückzug aus dem Handelsgeschäft im Jahr 2000 (abgesehen vom Meinl am Graben) war dies der Fall. Heute kriegt jeder ein bissel, keiner viel und aus eigenem Antrieb werden bestehende Filialen schön gemacht. Was ist da los?

Überhitzter Wettbewerb

Zum einen: Österreich hat mit 1,9 Quadratmeter Verkaufsfläche pro Einwohner bereits jetzt einen Spitzenwert. Zum Teil ist das eine Folge überhitzter Expansionsmotoren bei den Marktführern Spar und Rewe. Somit darf die Besinnung auf qualitative Expansion als Zeichen der Vernunft gewertet werden. Denn: Schlecht geht es der Branche selbst auf bestehenden Flächen nicht: Die Umsatzzuwächse im Handel beliefen sich in 2015 auf 1,7 Prozent gesamt (nominell) und im Lebensmittelhandel gar auf 3,5 Prozent (Quelle: Statistik Austria). Allerdings liegt die Quote der Neugründungen im Handel mit 7,3 Prozent unter jener der Schließungen mit 7,9 Prozent (entspricht 8.080 Unternehmen; Quelle: KMU Forschung Austria). Das heißt: Die Strukturbereinigung ist nicht abgeschlossen, es dürften wohl auch in Zukunft mehr Geschäfte revitalisiert als neu eröffnet werden.

Zum anderen gesellt sich zu den positiven Daten eine Konsumlaune, die zwar nicht grundlegend als positiv zu werten ist, die aber in ihrer bipolaren Struktur ertragreiche Produktsegmente zumindest nicht benachteiligt. Übersetzung: Konsumiert wird immer, und teuer ist das neue Gut. Oder, wie es Spar-Präsident Gerhard Drexel in Erwartung der nunmehr vollzogenen Steuerreform ausführte: „Ich meine, dass sich die Konsumententrends und -bedürfnisse auf eine höhere Ebene verlagern.”

Während nun die Marktführer Rewe und Spar satt, aber gewiss nicht träge erobertes Terrain gewinnbringend verwalten, haben Kleine wie denn's oder Etsan die Expansionsmöglichkeit.

Die Rechnung, die der Wirt hier vernachlässigt, lautet auf die Diskonter Hofer und Lidl. Die haben ihren Expansionshunger nicht gestillt. Hofer nicht, weil er sich vom weit entfernten Billigstanbieter zum nahen „Nicht mehr ganz so billig”-Anbieter entwickelt. Das rechtfertigt in der Standortzahl immer noch das eine oder andere Schäuferl nach oben. Aktuell gab es aus dem Zielpunkt-Angebot ganze elf Filialen für den Diskonter – für einen, der sonst aus der Eigenexpansion heraus arbeitet, ist das näher am Happen als am Häppchen.

Nämliches Expansionsgelüst gilt für Lidl: Der deutsche Diskonter erklärt bereits auf seiner Homepage unmissverständlich, dass er „ständig Grundstücke sowie Ladenflächen sucht”. Er hat mit rd. 200 Standorten gegenüber Direkt-Konkurrent Hofer Aufholbedarf – der Aldi-Ableger nähert sich nämlich bereits der 500er-Schallmauer. Weiters ist die Konsumentenakzeptanz gegenüber Lidl über die Jahre hin schön gewachsen.

Nicht nur WU-Professor Peter Schnedlitz ist vom Erfolgsformat überzeugt. Somit gilt: Die Beliebtheit eines Lidl ließe sich auch in größerer Filialzahl gut an Mann/Frau herantragen.

Fachmarktzentren im Umbruch

Eine bis dato wenig beleuchtete Seite in der Expansionsfrage Handel ist die Rolle der Fachmarktzentren. Philipp Mayer-Reinberg, der mit dem Unternehmen Active Agent eine Schnittstelle zwischen Retailer und Immobilienbesitzer darstellt, analysiert die Situation: „In Zukunft wird sich einfach die Spreu deutlicher vom Weizen trennen. Die Guten werden besser, und Standorte, die an der Kippe stehen, müssen möglicherweise völlig umdenken.” Grobsinnlich bot sich bis dato dieses Bild: Ein Teil der Fachmarktzentren agierte mit einem Zielpunkt im Lebensmittelbereich eher glanzlos, während die Hälfte von rd. 100 Fachmarktzentren Österreichs in der Kombination Diskonter+Vollsortimenter (etwa: Hofer+Merkur) kräftig vor sich hin schnurrte. Mayer-Reinberg: „Solche Fachmarktzentren eignen sich bestens als Investitionsobjekte mit einer Rendite nahe der sieben Prozent.”

Wo das Upgrading im Lebensmittelgeschäft sinnlos ist, sind andere Lösungen gefragt. Etwa kann ein expansiver Tedi nachrücken, oder – aktuell im Trend – das FMZ positioniert sich um, zum Beispiel als Handwerkerzentrum mit einem Zgonc. Fazit: Langweilig wird es in der Branche auch nach dem Zielpunkt-K.O. keineswegs.